光伏裝機增長中樞上行

“十四五”規(guī)劃托底風光中長期增長預(yù)期

再次明確“十四五”可再生能源發(fā)展目標,政策托底 2022-2025 年光伏風電年裝機量 達 100GW。6 月 1 日,國家發(fā)改委、國家能源局、財政部等九部委聯(lián)合下發(fā)《“十四五” 可再生能源發(fā)展規(guī)劃》,其中,按照 2025 年非化石能源消費占比達到 20%左右的任務(wù)要 求,進一步明確:1)可再生能源電力總量消納責任權(quán)重由 2020 年的 28.8%提升至 2025 年的 33%,該比例 2021 年為 29.4%,即 2022-2025 年均提升 0.9pct;2)非水電可再生 能源電力消納責任權(quán)重由2020年的11.4%提升至2025年的18%,該比例2021年為13.7%, 即 2022-2025 年均提升 1.1pcts;3)可再生能源發(fā)電量由 2020 年的 2.21 萬億度提升至 2025 年的 3.3 萬億度,該值 2021 年約 2.49 萬億度,即 2022-2025 年 CAGR 約 7.3%。

基于上述目標,若我們假定非水可再生能源發(fā)電量中的增量部分基本由風電光伏貢獻, 則預(yù)計 2022-2025 年國內(nèi)風電光伏新增裝機規(guī)模需達 400GW 左右,對應(yīng)年均裝機約 100GW。

國內(nèi):分布式表現(xiàn)亮眼,集中式蓄勢待發(fā)

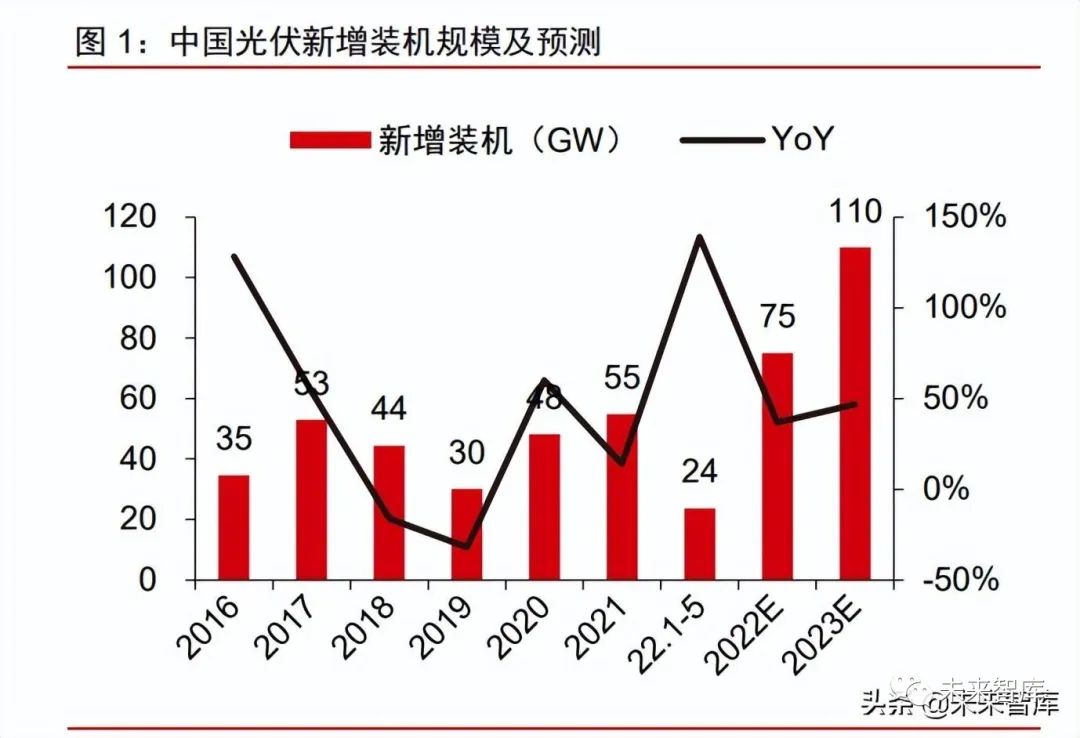

預(yù)計 2022/23 年國內(nèi)光伏裝機量約 75/110GW,今年分布式維持高增長,明年集中式 有望復(fù)蘇。國內(nèi)分布式光伏項目由于建設(shè)成本相對較低,且工商業(yè)項目收益模式豐富,在 組件價格持續(xù)上漲之下,仍然具備相對可觀的項目收益率。2022 年 1-5 月,國內(nèi)光伏新增 裝機規(guī)模達 23.71GW(+139% YoY),其中分布式占比近 7 成。我們預(yù)計下半年國內(nèi)分布 式光伏裝機規(guī)模仍有望保持較快增長,且年底地面電站市場部分項目有望實現(xiàn)裝機集中落 地,預(yù)計國內(nèi) 2022 年光伏裝機將達 75GW 左右,其中分布式占比或保持 2/3 左右。此外, 在地面電站項目儲備豐富的情況下,隨著供應(yīng)鏈緊張程度有望緩解、成本加速下降,預(yù)計 2023 年國內(nèi)光伏裝機將達 110GW 左右,其中地面電站占比有望再次回升至一半左右。

全球:加快清潔能源轉(zhuǎn)型,光伏裝機增長提速

俄烏沖突加劇能源緊張局勢,高電價驅(qū)動歐洲戶用裝機熱情。近兩年來,隨著海外經(jīng) 濟復(fù)蘇和可再生能源供應(yīng)乏力等因素影響,天然氣價格已走出一波上漲趨勢,進入 2022 年,俄烏沖突所引發(fā)的天然氣斷供,進一步推升歐洲天然氣價格,進而使得歐洲電價進一 步飆升。過去兩年,歐洲各國電價持續(xù)上漲,平均漲幅已經(jīng)超過 50%。其中德國一年期電 力遠期合約 7 月 1 日已上漲至每兆瓦時 287 歐元,已接近去年圣誕節(jié)前出現(xiàn)的峰值,持續(xù) 上升的電價進一步驅(qū)動居民裝機戶用儲能。歐洲加快能源轉(zhuǎn)型進程,光伏裝機增長中樞上行。同時,歐洲各國為了加快擺脫對俄 羅斯的油氣依賴,進一步加快可再生能源部署。其中,將歐盟“減碳 55%”政策組合中 2030 年可再生能源的總體目標從 40%提高到 45%;“REPowerEU”法案提出到 2025 年 光伏累計裝機量目標 320GW(較 2021 年底翻一番),對應(yīng) 2022-2025 年均裝機量 40GW 以上;2030 年累計裝機量達 600GW,2026-2030 年均裝機量 56GW 以上。我們預(yù)計 2022 年歐洲光伏裝機或接近 50GW,增長中樞明顯上行。

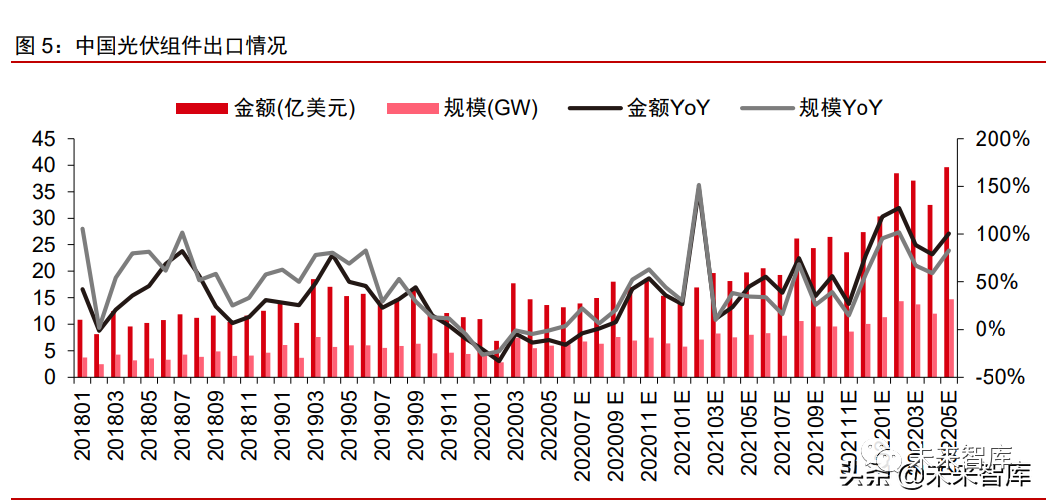

美國宣布豁免東南亞光伏關(guān)稅 2 年,龍頭組件廠商對美國的出貨有望迎來放量。6 月 初,拜登政府發(fā)布行政令,宣布美未來兩年內(nèi)不對太陽能(8.110, -0.13, -1.58%)進口征收任何新關(guān)稅,并給東南 亞四國光伏電池組件進口關(guān)稅提供 24 個月的豁免期。這意味著,未來兩年內(nèi)東南亞光伏 產(chǎn)能僅單面產(chǎn)品需征繳 15%的 201 關(guān)稅,其他關(guān)稅風險或暫時全部消除。我們預(yù)計 2022H2, 尤其是 Q4 美國市場裝機需求將迎來復(fù)蘇,全年裝機量有望保持同比相對穩(wěn)定,2023 年或 迎加速釋放,在東南亞擁有完善產(chǎn)能布局、在美國市場擁有渠道和品牌優(yōu)勢的組件龍頭企 業(yè),有望迎來美國市場加速出貨。海外光伏需求旺盛,組件出口增長加速。光伏產(chǎn)業(yè)鏈漲價對歐洲等海外市場需求影響 有限。據(jù) Solarzoom 統(tǒng)計,2022 年 1-5 月中國光伏組件出口規(guī)模超 65GW(+~90% YoY), 其中 5 月出口規(guī)模超 14GW,我們預(yù)計全年出口規(guī)模將超 150GW(+~50% YoY),海外 裝機需求有望迎來加快增長。

預(yù)計 2022/23 年全球光伏新增裝機望達 230/300GW。我們預(yù)計 2022H2 國內(nèi)光伏市 場進入裝機旺季,歐洲光伏裝機或?qū)⒕S持較高增速,美國裝機有望隨政策放寬迎來復(fù)蘇, 此外拉美市場在政策退坡情況下亦有搶裝行情,預(yù)計全年全球光伏裝機規(guī)模將達 230GW 左右;2023 年隨著產(chǎn)業(yè)鏈供需格局趨于寬松,成本加快下降,預(yù)計全球裝機規(guī)模仍將維 持加快增長,預(yù)計將達 300GW 左右。

供需趨緊,格局向好

硅料延續(xù)供需緊張,價格盈利維持高位

供應(yīng)緊張推動硅料價格持續(xù)走高。受硅料供應(yīng)緊張,新產(chǎn)能短期難以有效釋放,且某 頭部廠商發(fā)生產(chǎn)線事故導(dǎo)致產(chǎn)能暫停的影響,2022 年 6 月底硅料價格時隔 10 年再次回升 至 280 元/kg 以上。短期內(nèi),在行業(yè)供需偏緊階段,優(yōu)質(zhì)企業(yè)將收獲顯著超額利潤,盈利 增長具備高彈性;長期來看,龍頭企業(yè)引領(lǐng)產(chǎn)能擴張,品質(zhì)、成本及規(guī)模優(yōu)勢有望持續(xù)鞏 固。

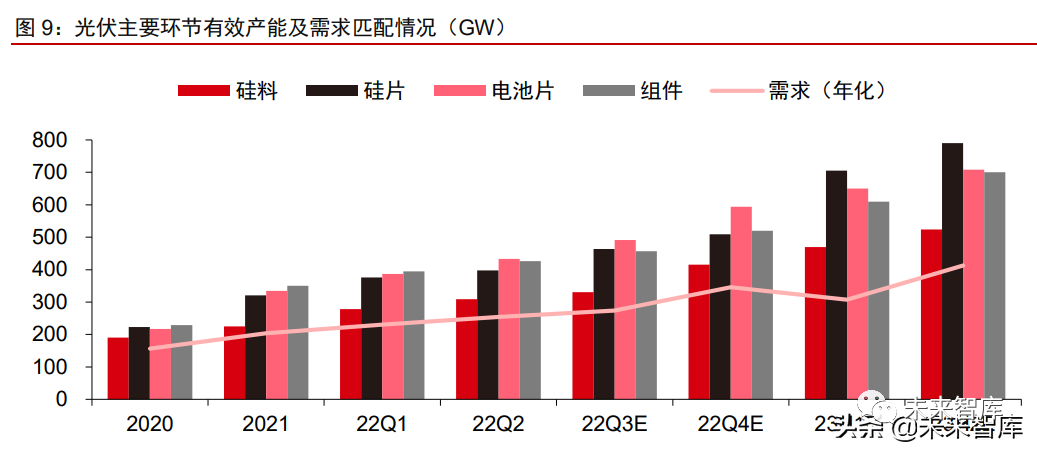

預(yù)計 2022/23 年光伏硅料年化有效產(chǎn)能約 86/130 萬噸,低于名義產(chǎn)能規(guī)模。根據(jù)有 色金屬協(xié)會硅業(yè)分會統(tǒng)計,并結(jié)合主要廠商擴產(chǎn)節(jié)奏,我們測算截至 2022H1 全球光伏硅 料名義產(chǎn)能約 83 萬噸出頭,隨著年底前新產(chǎn)能集中投放,預(yù)計年末名義產(chǎn)能將增至 125 萬噸;而考慮新產(chǎn)能爬坡進度和部分產(chǎn)能檢修影響,預(yù)計 2022 年全年有效產(chǎn)能將達約 86 萬噸。2023 年預(yù)計行業(yè)產(chǎn)能釋放進度將進一步加快,年末名義產(chǎn)能或達 171 萬噸左右, 而年化有效產(chǎn)能或達 130 萬噸左右。

22H2 硅料供應(yīng)仍然緊張,2023 年或有明顯緩解。基于我們對于 2022/23 年全球光伏 新增裝機預(yù)期 230/300GW,以及 1:1.2 的容配比及存貨比例,預(yù)計全球新增光伏裝機對應(yīng) 的組件需求為 276/360GW,組件生產(chǎn)對應(yīng)的硅料需求量約 73/92 萬噸。結(jié)合我們對硅料 有效產(chǎn)能的估算,我們預(yù)計 2022 年各季度全球硅料供需比基本在 1.1-1.2 之間,下半年供 應(yīng)壓力未見明顯緩解;而 2023 年供需比或升至 1.4 左右。同時,考慮到下游硅片環(huán)節(jié)處 于更洶涌的擴產(chǎn)潮中,新硅片產(chǎn)能投料開工訴求或放大硅料采購需求,因此我們預(yù)計 2022H2 硅料環(huán)節(jié)供應(yīng)仍然緊張,需待年末或 2023 年方有明顯緩解。

未來兩年,硅料或仍是主產(chǎn)業(yè)鏈中供應(yīng)彈性最小的環(huán)節(jié)。2022Q4 硅料或迎來階段性 擴產(chǎn)小高峰,但隨著光伏裝機進入旺季,預(yù)計硅料實際供給仍然較為緊張,硅料價格降幅 料將相對有限。2023 年硅料將進入產(chǎn)能集中釋放階段,但考慮到硅片環(huán)節(jié)有近 200GW 新 增產(chǎn)能釋放,同時終端電站容配比提升,以及采購庫存等因素,下游對硅料產(chǎn)能的消化能 力預(yù)計將有所增強。目前看,硅料在未來 2 年內(nèi),仍是光伏主產(chǎn)業(yè)鏈中供應(yīng)最有限、產(chǎn)能 彈性最小的環(huán)節(jié),預(yù)計穩(wěn)態(tài)價格下仍將維持較高收益。(報告來源:未來智庫)

高純石英砂供應(yīng)瓶頸顯現(xiàn),硅片格局盈利或好于預(yù)期

單晶硅片行業(yè)迎來擴產(chǎn)潮,名義產(chǎn)能過剩風險加大。在大尺寸升級加快、行業(yè)技術(shù)及 成本曲線趨于扁平化的情況下,2022 年單晶硅片環(huán)節(jié)迎來加速擴產(chǎn)潮,預(yù)計 2022/23 年 底單晶硅片名義產(chǎn)能或超 620/790GW。新擴產(chǎn)能中,除了有隆基、中環(huán)、晶科、晶澳等 傳統(tǒng)龍頭外,約一半增量來自上機數(shù)控(164.900, 0.61, 0.37%)、京運通(8.680, -0.10, -1.14%)、高景太陽能、雙良節(jié)能(17.620, 0.07, 0.40%)等硅片新勢力。

高純石英砂供不應(yīng)求,或成限制硅片新產(chǎn)能釋放的又一瓶頸。高純石英砂是光伏硅片 長晶爐中石英坩堝的主要原材料,也用在電池片生產(chǎn)中石英管、石英舟之中。隨著光伏裝 機快速增長,以及硅片環(huán)節(jié)大幅擴產(chǎn),高純石英砂供應(yīng)持續(xù)趨緊,緊缺壓力逐步增加。我 們按照 2022/23 年全球光伏硅片產(chǎn)量 276/360GW 保守測算,預(yù)計光伏硅片生產(chǎn)對高純石 英砂需求量將分別達 6.2/7.5 萬噸,其中更高品質(zhì)內(nèi)層砂的需求量分別達 2.4/2.6 萬噸。而 高純石英砂供給端相對剛性,目前主要廠商中僅有石英股份(144.520, -0.71, -0.49%)在加快擴產(chǎn),預(yù)計 2022/23 年 高純石英砂合計供應(yīng)量僅 6.3/7.9 萬噸,對應(yīng)供需比不到 1.1,且內(nèi)層砂供應(yīng)仍主要依賴尤 尼明、TQC 兩家企業(yè),供應(yīng)或進一步趨緊。

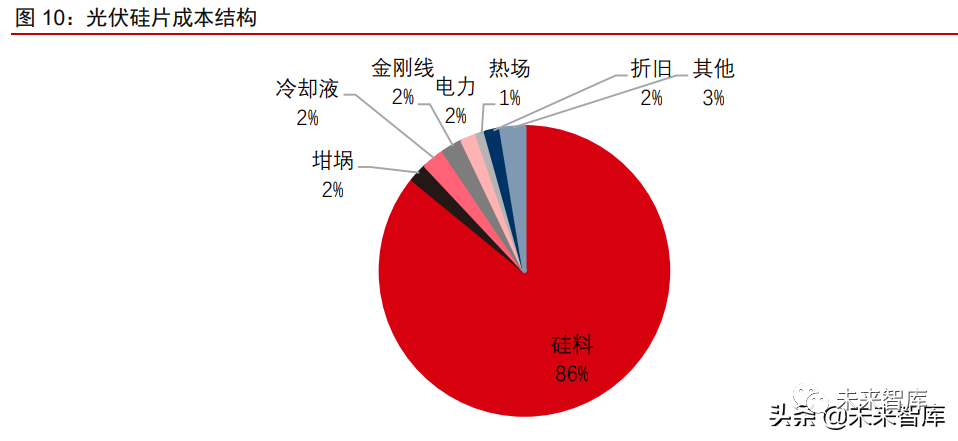

石英坩堝供應(yīng)緊張,或有助于優(yōu)化硅片行業(yè)供給格局,推動頭部企業(yè)盈利好于預(yù)期。受石英砂供不應(yīng)求推動,近期石英坩堝價格亦有明顯上漲,在硅片成本中占比由 1%左右 提升至 2%,但仍然處于較低水平,對硅片盈利波動影響很小。而對于硅片產(chǎn)出而言, TCL 中環(huán)、隆基綠能(58.270, 0.19, 0.33%)等硅片頭部企業(yè)憑借供應(yīng)鏈優(yōu)勢,提前做好高純石英砂產(chǎn)品配套布局;部 分中小廠商也通過提升國產(chǎn)砂用量比例以及相對低品質(zhì)坩堝的使用來應(yīng)對,但在坩堝壽命、 更換頻率等方面也會造成負面影響。總體來看,由于高純石英砂有明顯的供應(yīng)瓶頸限制, 或使得部分硅片企業(yè)的擴產(chǎn)規(guī)劃和新增產(chǎn)能釋放進度受限(但預(yù)計弱于近兩年硅料的限制 作用),未來兩年硅片行業(yè)供給格局有望好于預(yù)期。因此,對于石英砂供應(yīng)配套能力較強 的頭部硅片廠商,受到供應(yīng)鏈限制和新進入者沖擊將相對較小,硅片盈利有望維持相對穩(wěn) 定。

薄片化+細線化進程加快,優(yōu)質(zhì)金剛線供應(yīng)緊俏

硅片薄片化+大尺寸趨勢迎來加速。在硅料成本居高不下的情況下,硅片薄片化進展 加速,每減薄 10um 原材料成本對應(yīng)下降 2.5%,2022 年 P 型和 TOPCon 單晶硅片主流 厚度分別朝著 160μm 和 155μm 以下快速下降。此外,大尺寸硅片也有助于提產(chǎn)降本,攤 薄非硅成本且提升組件功率,根據(jù)中環(huán)股份的測算,210 比 166 在電站建設(shè)環(huán)節(jié)節(jié)約 12% 的 BOS 成本。據(jù) PVinfoLink 統(tǒng)計,2021 年大尺寸的 M10、G12 產(chǎn)品提升至 40%以上, 預(yù)計 2022 年有望進一步提升至 80%左右。

硅片規(guī)格升級加速金剛線需求放量。硅料價格高企直接推動金剛線細線化進程加快, 通過減小切割損耗有利于節(jié)約硅成本,同時細線化也更好匹配硅片薄片化。目前主流金剛 線線徑為 36/38μm,近一年來基本保持每個季度下降 2μm 趨勢。而隨著金剛線線徑越細, 其破斷張力越小(線徑每減少 2μm 破斷張力下降約 0.5N),因此切片難度和耗用量越多, 以 182 尺寸硅片為例,通常硅片厚度每減薄 5μm,金剛線耗用量將增加 0.3m/片。出于簡 化考慮,我們以 155μm 硅片厚度為基準,推算出在硅料價格 9.8 萬元/噸以上的情況下, 預(yù)計細線化對切片降本將有正面作用。因此,在近兩年硅料價格有望維持相對高位的情況 下,預(yù)計細線化進程仍將延續(xù)。

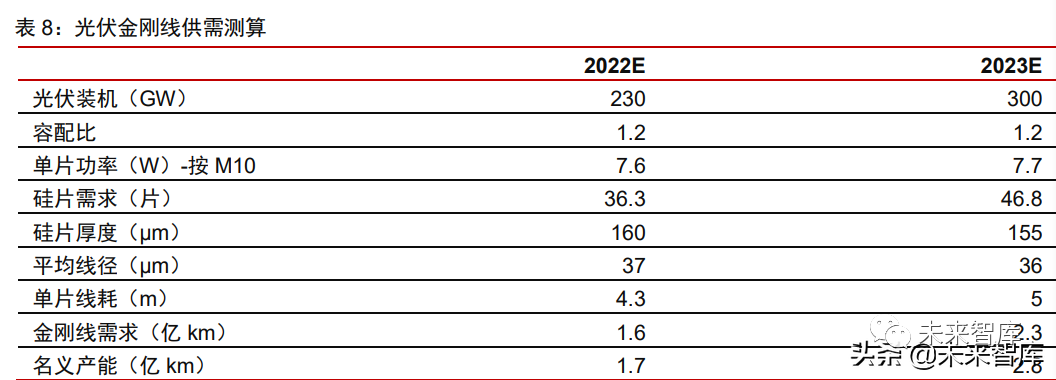

優(yōu)質(zhì)金剛線供應(yīng)趨緊,細線化和規(guī)模增長成為競爭重點。假設(shè) 2022/23 年全球光伏裝 機分別為 230/300GW,考慮容配比、細線化等因素,預(yù)計金剛線需求量將達 1.6/2.3 億 km, 增速明顯快于光伏裝機,且產(chǎn)品升級趨勢明確。目前行業(yè)產(chǎn)能約 1.7 億 km,供給緊張;預(yù)計 2023 年行業(yè)產(chǎn)能或增至近 3 億 km,但考慮投產(chǎn)爬坡進度和部分粗線落后產(chǎn)能面臨淘 汰,實際產(chǎn)能利用率需打折扣,預(yù)計供應(yīng)仍然相對緊俏,具備規(guī)模及產(chǎn)品結(jié)構(gòu)優(yōu)勢的廠商 有望充分受益。

切片代工:降本增效,完善產(chǎn)業(yè)格局

硅片產(chǎn)能快速擴張,催生專業(yè)化切片代工模式。對于部分硅片新勢力而言,在技術(shù)和 工藝儲備相對不夠深厚的情況下,切片環(huán)節(jié)出片率和良率水平較龍頭企業(yè)仍然有明顯差距, 且隨著硅片大尺寸、薄片化升級,工藝摸索期拉長。因此硅片廠將精力更多傾注于更高附 加值的拉棒環(huán)節(jié),在切片環(huán)節(jié)更傾向于選擇第三方專業(yè)化代工服務(wù),即代工企業(yè)配套客戶 建廠,來料加工,交付成品硅片,結(jié)算收入。

第三方切片代工解決客戶的三大痛點:硅片低成本高質(zhì)量,節(jié)省大量開支,降低技術(shù) 迭代風險,具有廣闊的市場空間。以 210 為例測算,客戶自建工廠的切片成本約為 0.06 元/瓦,切片代工成本約為 0.05 元/瓦,顯著低于客戶自建工廠的切片成本。在成本優(yōu)勢的 基礎(chǔ)上,切片代工同時可以解決降低客戶的技術(shù)迭代風險,由于硅片尺寸的劇烈變化以及 設(shè)備兼容性問題,存量產(chǎn)能具有較高淘汰風險,以高測股份(89.030, 2.63, 3.04%)為代表的優(yōu)質(zhì)切片代工商,其 設(shè)備和金剛線均為自主研發(fā)的平臺化產(chǎn)品,易于進行技術(shù)升級迭代。此外,切片代工可以 為客戶節(jié)約資本開支,節(jié)省在切片環(huán)節(jié)的重資產(chǎn)投入可用于拉棒和其他業(yè)務(wù)的拓展。

技術(shù)革新引領(lǐng)降本增效,需求升級引爆增量市場

TOPCon 開啟產(chǎn)業(yè)化元年,電池設(shè)備需求持續(xù)放量

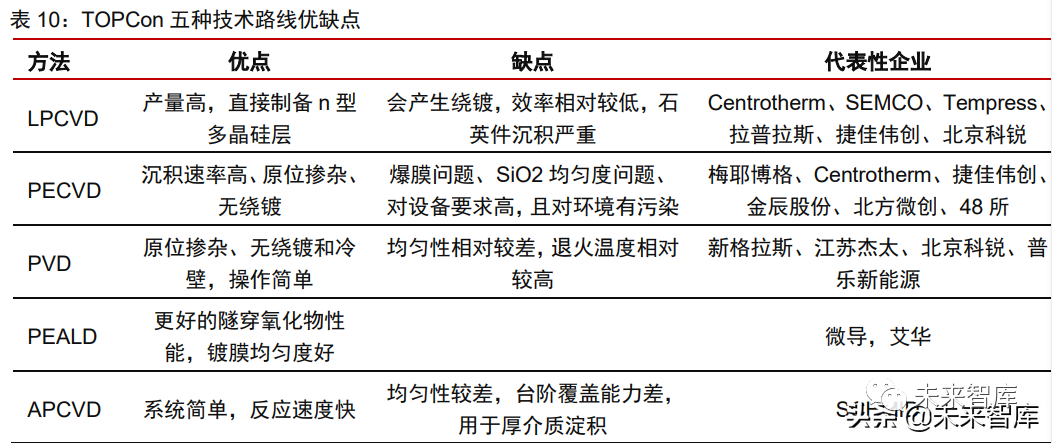

TOPCon 電池優(yōu)勢顯著,多工藝路線并進。TOPCon 電池優(yōu)勢體現(xiàn)三方面:優(yōu)異的表 面選擇性鈍化能力提升電池轉(zhuǎn)換效率,目前行業(yè)量產(chǎn)效率 24.5%-25%,未來產(chǎn)業(yè)化效率有 更高的提升空間;擁有低衰減、高雙面率、低溫度系數(shù)等優(yōu)點,提升組件發(fā)電增益;TOPCon 與 PERC 產(chǎn)線兼容,設(shè)備改造升級可達到降本目的,且超細柵工藝帶來的銀漿降本,能夠 給予 TOPCon 更大的競爭優(yōu)勢。TOPCon 制造有三個核心工藝,包括界面氧化物生長、 本征多晶硅沉積及多晶硅摻雜,核心設(shè)備技術(shù)路線包括 LPCVD、PECVD 及 ALD 路線, LP 是目前主流量產(chǎn)路線,后兩者近期產(chǎn)業(yè)化驗證數(shù)據(jù)均表現(xiàn)較好,有進一步降本提效的 空間,預(yù)計下半年將開啟產(chǎn)業(yè)化應(yīng)用。

薄片化等降本效果顯著,TOPCon 一體化成本較 PERC 僅高 0.03 元/W。從成本端來 看,硅片成本較 PERC 高 0.03 元/W,主要來自于 N 型硅料價格高、薄片化進展及非硅成 本偏高;電池環(huán)節(jié)的成本較 PERC 高 0.05 元/W,主要來自 N 型設(shè)備折舊成本與銀漿耗量 提升所致,預(yù)計隨著銀漿降價、SMBB 技術(shù)普及將帶來成本下降;組件效率提升帶來非硅 成本下降 0.03 元/W,組件封裝環(huán)節(jié),與組件面積相關(guān)的膠膜、玻璃、邊框及焊帶等輔材 成本,隨著單位面積瓦數(shù)的提升,可實現(xiàn)相關(guān)輔材成本的下降。綜合來看,TOPCon 一體 化組件生產(chǎn)成本較 PERC 高 0.03 元/W,而 HJT 一體化組件成本較 TOPCon 高出 0.07 元 /W,中短期看 TOPCon 的成本優(yōu)勢明顯高于 HJT。

組件效率提升帶來面積相關(guān) BOS 成本攤薄,TOPCon 組件溢價仍有提升空間。同樣 的占地面積情況下,N 型 TOPCon 組件較 PERC 組件發(fā)電功率更高,能夠有效降低土地、 支架、建安及線纜等與面積相關(guān)的單位投資成本。理論假設(shè)情況下,TOPCon 組件效率每 提升 0.5%,與面積相關(guān)的 BOS 成本將下降 0.03 元/W,目前 TOPCon 組件較 PERC 組件 效率提升近 1%,預(yù)計效率提升帶來的溢價平均約 0.05 元/W。疊加轉(zhuǎn)換效率提升、低衰減、 低溫度系數(shù)及高雙面率等優(yōu)越性,我們測算 TOPCon 組件能帶來溢價超 0.13 元/W,市場 競爭力較強。從 2022 年上半年國內(nèi)地面電站項目招標結(jié)果中看出,N 型 TOPCon 組件較 PERC 組件平均溢價超 0.11 元/W,進一步驗證了市場對 N 型組件的認可,這也為 TOPCon 企業(yè)實現(xiàn)盈利提升和競爭力強化指明了路徑。隨著 TOPCon 電池轉(zhuǎn)換效率的持續(xù)提升,預(yù) 計將進一步提升組件的市場競爭力。

龍頭企業(yè)已具備規(guī)模量產(chǎn)能力,2022 年有望實現(xiàn) TOPCon 產(chǎn)業(yè)化。以晶科能源(18.610, 0.22, 1.20%)、中 來股份為首的電池龍頭企業(yè)率先布局 N 型 TOPCon 產(chǎn)能。據(jù)我們不完全統(tǒng)計,截至 2022 年 5 月底市場已投產(chǎn) TOPCon 電池產(chǎn)能超 24GW,其中晶科已投產(chǎn) 16GW,中來股份(19.780, 0.23, 1.18%)(維權(quán))已 投產(chǎn) 3.5GW。目前行業(yè)規(guī)劃 TOPCon 產(chǎn)能超 80GW,主流廠商如天合光能(84.000, 1.18, 1.42%)、晶澳科技(75.020, -0.97, -1.28%)等 均具備中試線布局,有望在今年下半年起陸續(xù)投產(chǎn)。此外,TOPCon 技術(shù)可以最大程度兼 容 PERC 產(chǎn)線,生產(chǎn)難度遠低于其他 N 型技術(shù)路線。行業(yè)內(nèi)超 300GW 的 PERC 產(chǎn)線中, 我們判斷至少有一半的產(chǎn)能可以升級為 TOPCon,我們預(yù)計 2022-2023 年 TOPCon 電池 產(chǎn)能分別超 50/80GW。

預(yù)計 2025 年 TOPCon 設(shè)備投資超 240 億元,四年合計投資超 700 億元。目前時點, TOPCon 相較于 PERC,已經(jīng)具備明顯的發(fā)電效率提升(1.5%-2.0%),預(yù)計未來一年的 成本優(yōu)勢也將顯現(xiàn)。按照國內(nèi)外電池廠商投資規(guī)劃,預(yù)計 2022 年開始,TOPCon 有望進 入產(chǎn)能爆發(fā)期。

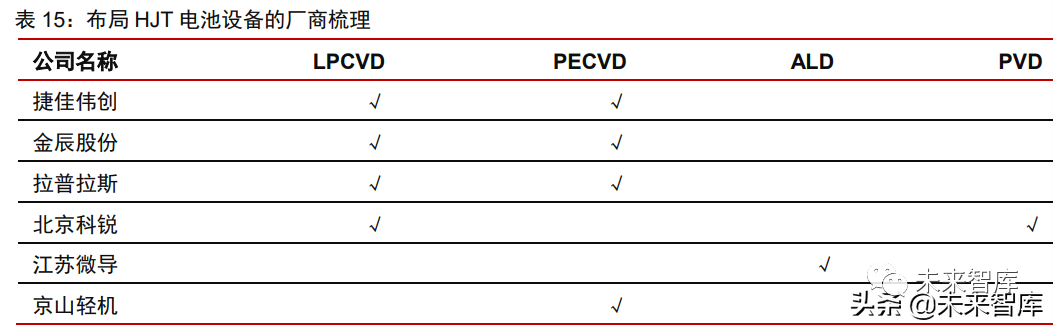

關(guān)注下半年 TOPCon 產(chǎn)能擴張,核心設(shè)備需求放量利好龍頭企業(yè)。如前文所述,龍 頭電池組件企業(yè)積極布局 N 型電池技術(shù)路線,TOPCon 電池產(chǎn)能進入快速擴張期。在 TOPCon 電池的設(shè)備中沉積設(shè)備的選擇一直是市場最關(guān)注的方向。一方面,已經(jīng)有龍頭廠 商在量產(chǎn)中采用了 LPCVD 設(shè)備;另一方面,PECVD 在經(jīng)歷了半年試用后預(yù)計也將逐步 獲得驗證。我們認為,LPCVD 設(shè)備和 PECVD 設(shè)備都將成為 TOPCon 電池產(chǎn)能擴張中的 選擇,且 PECVD 設(shè)備在擾度問題解決和成本上都具有優(yōu)勢。

微逆+光儲增長潛力巨大,或為產(chǎn)業(yè)鏈最具成長性環(huán)節(jié)

微逆:滲透率加快提升,國產(chǎn)龍頭強勢崛起

受益于光伏建筑市場擴大+安全高效要求提升,組件級控制有望成為下一代逆變器主 流方向。美國國家消防協(xié)會自 2017 年在 NEC 規(guī)范中強制光伏建筑發(fā)電系統(tǒng)達到組件級關(guān) 斷的要求,推動美國分布式市場 MLPE 滲透率達 70%以上。另外,加拿大、德國、意大 利、澳大利亞、菲律賓等多國逐步明確相關(guān)標準以推進光伏建筑的組件級關(guān)斷裝置配置, 而國內(nèi)“整縣推進”、BIPV 等光伏項目快速落地也提高了光伏系統(tǒng)的安全要求,相關(guān)安全 標準呼之欲出。在今年以來歐洲等市場分布式光伏裝機增長明顯加快的背景下,隨著政府、行業(yè)組織及戶主對安全性重視程度加深,行業(yè)正在由組串式逆變器向組件級別控制的逆變 器轉(zhuǎn)變,組件級控制有望成為下一代逆變器的主流方向之一。

微型逆變器是小型、組件級分布式發(fā)電系統(tǒng)電能轉(zhuǎn)換的最佳方案。“組件級電力電子” 解決方案除了包括微型逆變器,還有“組串式逆變器+優(yōu)化器/關(guān)斷器”的方案。優(yōu)化器或 關(guān)斷器可為光伏系統(tǒng)提供組件級的關(guān)斷能力,在特定場景下保證光伏系統(tǒng)直流電壓不超過 80V,且優(yōu)化器亦可實現(xiàn)組件級的最大功率點跟蹤控制;但在運行過程中系統(tǒng)仍存在直流 高壓,有一定的安全隱患。組串式逆變器+優(yōu)化器/關(guān)斷器在較大功率的應(yīng)用場景中有一定 的成本優(yōu)勢,但微型逆變器在中小功率等級的應(yīng)用場景中更優(yōu)。

微逆成本及性價比有望逐步優(yōu)化。據(jù) Wood Mackenzie 統(tǒng)計,目前微型逆變器終端市 場均價在 0.3 美元/W 左右,高于單組串式逆變器方案,近年來價格總體呈現(xiàn)下行趨勢;但 2021 年受全球芯片供應(yīng)短缺影響以及組串式競品漲價,微型逆變器終端價格亦有小幅上 漲。我們預(yù)計隨著低成本創(chuàng)新優(yōu)化,多體微逆功率進一步升級,以及國內(nèi)分布式微逆市場 有望啟動,未來微型逆變器價格仍將回歸穩(wěn)步下降。

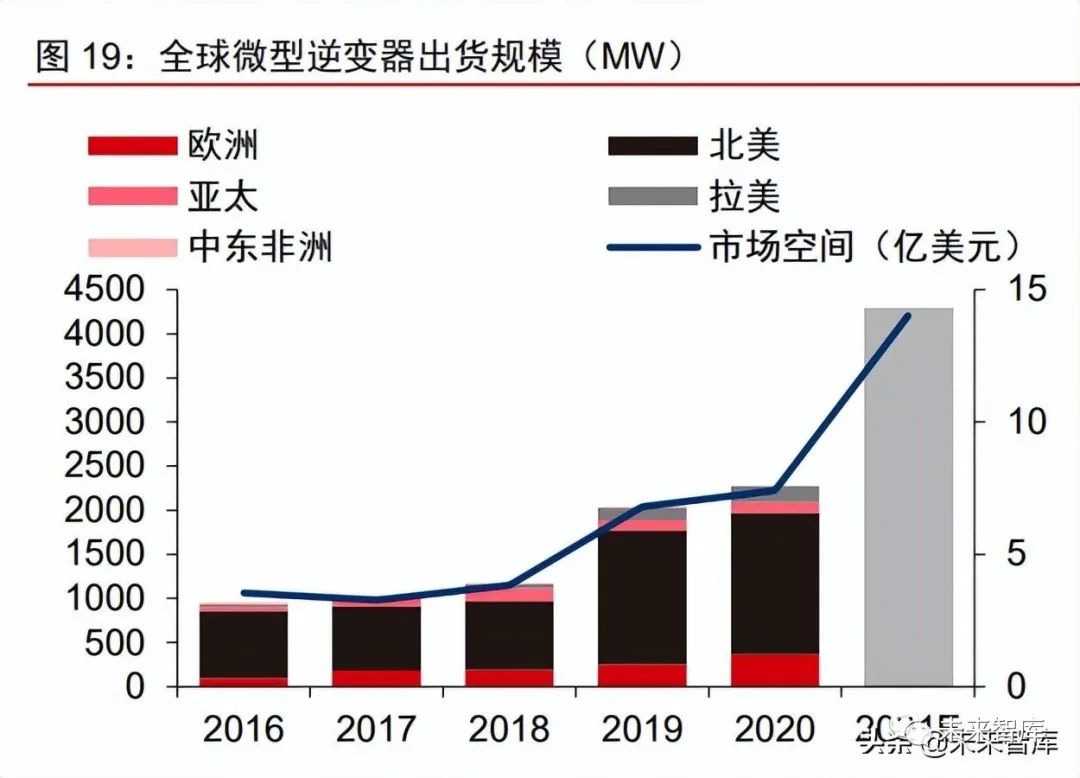

預(yù)計 2021-25 年微逆市場空間 CAGR 約 50%,國產(chǎn)微逆龍頭有望快速崛起。通過跟 蹤國內(nèi)外主要微型逆變器廠商的出貨情況,我們估算 2021 年全球微逆出貨規(guī)模增至約 4.5GW,在全球光伏裝機和分布式裝機滲透率或分別增至 3%和 7%。同時,在國內(nèi)整縣 光伏、全球戶用、BIPV 等分布式市場裝機占比提升,以及安全性要求持續(xù)提升的推動下, 隨著微型逆變器產(chǎn)品性價比持續(xù)優(yōu)化,滲透率有望迎來快速提升。考慮到微逆價格和成本有望持續(xù)下降,我們預(yù)計 2025 年微型逆變器市場空間或超 300 億元,對應(yīng) CAGR 約 50%。國產(chǎn)微型逆變器優(yōu)質(zhì)廠商禾邁股份(933.020, -18.98, -1.99%)、昱能科技(562.010, 0.51, 0.09%)、德業(yè)股份(354.040, 1.02, 0.29%)有望受益于海外微逆市場需求加 速增長、產(chǎn)品持續(xù)升級、全球客戶拓展以及國內(nèi)市場崛起,迎來高速增長。(報告來源:未來智庫)

海外儲能經(jīng)濟性持續(xù)提升,光儲市場打開逆變器增量空間

歐洲高電價模式下,戶用光儲經(jīng)濟性逐漸提升。用戶側(cè),從現(xiàn)實需求來看,儲能可幫 助用戶“削峰填谷”,節(jié)省用電成本,有利于電力系統(tǒng)均衡供應(yīng)電力,降低生產(chǎn)成本,并避 免部分發(fā)電機組頻繁啟停造成的巨大損耗等問題,從而保證電力系統(tǒng)的安全與穩(wěn)定。除此 之外,儲能系統(tǒng)還可以幫助用戶降低停電風險、提高電能質(zhì)量、降低容量電費、參與需求 側(cè)響應(yīng)等,發(fā)揮多重價值。如前文所述,極端天氣和老舊的電力設(shè)施造成海外電力系統(tǒng)在 根本上無法確保“可靠性”,啟動相關(guān)電網(wǎng)基建計劃仍需時間,因此戶用光儲在經(jīng)濟性上 的考量逐漸減弱,但是未來經(jīng)濟性仍有看點。

為了測算歐洲戶用光伏+儲能項目的經(jīng)濟性,我們作出以下幾項核心假設(shè):1)假設(shè) 居民日均用電 20KWh,居民電價為 0.327 歐元/KWh,歐洲主流 FIT 上網(wǎng)電價為 0.037 歐 元/KWh;2)假設(shè)戶用光伏(3KW)造價 2533.33 歐元,光伏日均利用 5 小時,發(fā)電自用 率 21%;3)假設(shè)戶用儲能功率為 10KWh 造價為 4000 歐元,使用年限為 10 年,安裝儲 能設(shè)備后居民發(fā)電自用率為 80%。

“光伏+儲能”模式在歐洲具備良好經(jīng)濟性。按照無光伏、光伏無儲能及光伏+儲能三 種情況,最終測算結(jié)果如下:1)居民未配備光伏、儲能設(shè)備,所有用電均按照標準電費 繳納,年均電費支出 2387.1 歐元,10 年期電費支出約 23871 歐元;2)居民配備光伏但 無儲能,支出包括光伏系統(tǒng)和電費支出,使用自發(fā)電比例約 21%,10 年期節(jié)省電費 7649.4 歐元;3)居民配備光伏+儲能,支出部分有電費支出和購買光伏、儲能設(shè)備支出,儲能系 統(tǒng)增加自發(fā)電量比例至 80%,10 年期節(jié)省電費 21522.8 歐元。很顯然,在歐洲高電價情 況下,居民選擇光伏+儲能,能提升自用電比例,能明顯節(jié)省電費,具備良好的經(jīng)濟性。

儲能市場增長潛力巨大,預(yù)計 2022H2 光儲裝機將迎爆發(fā)。從海外來看,在俄烏戰(zhàn)爭 之后傳統(tǒng)能源價格上漲導(dǎo)致電力成本提升,歐美等發(fā)達國家電價持續(xù)上漲,新能源發(fā)電與 儲能配置的經(jīng)濟性進一步提升。隨著儲能在新型電力系統(tǒng)中的重要性逐步提升,國內(nèi)外政 策加碼和系統(tǒng)成本逐步下降,我們預(yù)計未來三年儲能市場裝機規(guī)模 CAGR 有望達 80%左 右,其中歐美是主要的儲能增量裝機市場,尤其是 2022H2,預(yù)計歐美儲能裝機量會隨著 光伏裝機快速提升而呈現(xiàn)爆發(fā)式增長態(tài)勢。

體-150x150.png)

尼龍復(fù)合漆包線-150x150.jpg)

直管.jpg)